Desde o início de 2025, o cenário de investimentos em insurtech tem sido moldado pelas consequências persistentes do ambiente global volátil de 2024

O ano registrou instabilidade geopolítica contínua, pressões inflacionárias persistentes e políticas de taxas de juros em evolução, tudo isso enquanto o rápido avanço da IA começou a remodelar fundamentalmente as expectativas do setor. Esse cenário complexo criou um clima de investimento diferenciado em que a previsão estratégica é fundamental.

Embora os impactos de longo prazo de 2024 ainda estejam se revelando, os primeiros indicadores sugerem um forte interesse dos investidores nas seguintes áreas:

- Eficiência operacional impulsionada por IA: As Insurtechs que demonstrarem um ROI tangível por meio da automação, do processamento de sinistros e das experiências personalizadas dos clientes com base em IA atrairão um capital significativo.

- Mitigação de riscos climáticos e resiliência: Com a crescente conscientização sobre os impactos das mudanças climáticas, as soluções focadas em seguros paramétricos, modelagem de risco de desastres e subscrição sustentável serão muito procuradas.

- Segurança cibernética e privacidade de dados: À medida que as ameaças cibernéticas se tornarem mais sofisticadas, os investidores darão prioridade às insurtechs que oferecem produtos robustos de seguro cibernético e soluções inovadoras de proteção de dados.

- Saúde e bem-estar personalizados: As empresas que utilizam telemática, wearables e análise de dados para fornecer gerenciamento proativo da saúde e ofertas de seguro personalizadas continuarão atraentes.

- Benefícios para funcionários e gerenciamento de riscos: Em um mercado de trabalho dinâmico, as soluções que melhoram o bem-estar dos funcionários e atenuam os riscos da força de trabalho continuarão a gerar interesse dos investidores.

- Soluções avançadas de telemática e mobilidade: As Insurtechs que estão desenvolvendo telemática de última geração para todas as formas de mobilidade e que podem mostrar dados e resultados do mundo real estarão em uma boa posição para levantar capital.

Confira os principais resultados de investimento para insurtechs, apurados pelo Insurtech Insights, em fevereiro e março de 2025.

InsuranceDekho

Captado: US$ 70 milhões

CEO: Ankit Agrawal

A InsuranceDekho, uma das principais plataformas indianas de insurtech, anunciou uma rodada de financiamento de US$ 70 milhões, co-liderada pelo Beams Fintech Fund, pelo Mitsubishi UFJ Financial Group (MUFG) do Japão e pela seguradora BNP Paribas Cardif por meio de seu fundo de insurtech administrado pela Eurazeo.

O investimento apoiará o crescimento e a expansão contínuos da InsuranceDekho no mercado de seguros em rápida evolução da Índia. O Beams Fintech Fund, um fundo de private equity em estágio de crescimento focado no setor de Fintech e serviços financeiros, fez um investimento subsequente na empresa.

Fundada em 2017 por Ankit Agrawal, a InsuranceDekho se estabeleceu como um importante participante no espaço de insurtech da Índia, aproveitando tecnologias orientadas por IA para simplificar a distribuição de seguros. A plataforma tem como objetivo democratizar o acesso a seguros, simplificando o processo de compra, venda e sinistros para milhões de clientes.

A InsuranceDekho atendeu a mais de 10,2 milhões de clientes em todo o país, com 21 novas apólices emitidas por minuto em sua plataforma. A empresa, com sede em Gurugram, tem presença nacional, cobrindo 99% dos códigos pin da Índia, e uma rede de 220.000 parceiros. Ela oferece mais de 720 produtos de seguro em várias categorias, fazendo parceria com 49 seguradoras para criar um amplo mercado de seguros.

Leia mais aqui: Insurtech indiana InsuranceDekho levanta US$ 70 milhões em rodada de financiamento

Speciality Risk Re

Captação de recursos: US$ 50 milhões

CEO: Jonathan Collura

A Specialty Risk Re (SRR), uma empresa de resseguros com garantia fundada em 2024, anunciou a conclusão bem-sucedida de uma rodada de financiamento institucional de US$ 50 milhões. O investimento foi liderado pela empresa de capital privado NMS Capital Group.

O financiamento reforçará a capacidade da SRR de lidar com o que ela descreve como um déficit crescente na capacidade de resseguro. A SRR tem como objetivo servir como parceira estratégica de capital para agentes gerais gerentes (MGAs) e transportadoras, especializando-se em programas de resseguro de cota-parte e excesso de perdas. A empresa se concentra em riscos de cauda média a longa.

Fundada em 2024, a Specialty Risk RE oferece soluções de resseguro personalizadas e sustentáveis, adaptadas às necessidades de MGAs e operadoras.

Ao comentar a notícia, o presidente e CEO da SRR, Jonathan Collura, disse: “Esse financiamento representa um marco significativo em nossa visão de estabelecer a SRR como um parceiro confiável e bem capitalizado no mercado de resseguros.”

Leia mais aqui: Specialty Risk Re fecha rodada de financiamento de US$ 50 milhões

HDVI

Captação de recursos: US$ 40 milhões

CEO: Chuck Wallace

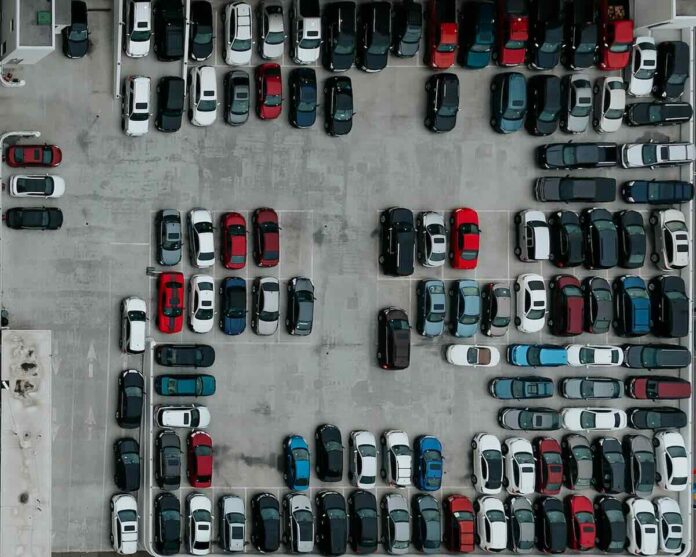

A High Definition Vehicle Insurance (HDVI), provedora de seguros automotivos comerciais orientados por tecnologia, garantiu US$ 40 milhões em capital de crescimento, elevando seu financiamento total para mais de US$ 87 milhões.

A rodada, coliderada pelos investidores existentes 8VC, Autotech Ventures, Munich Re Ventures e Weatherford Capital, apoiará o aprimoramento dos produtos telemáticos da HDVI, a expansão da cobertura e o aperfeiçoamento das ferramentas para os agentes de seguros, à medida que a empresa cresce em todo o país.

“O uso inovador da telemática em tempo real pela HDVI está reformulando o seguro de caminhões comerciais”, disse Will Weatherford, sócio-gerente da Weatherford Capital. “Essa última captação de recursos ressalta a confiança que temos na liderança e na capacidade da HDVI de proporcionar um crescimento lucrativo.”

Após essa rodada de financiamento, Alexei Andreev, da Autotech Ventures, e Jake Medwell, da 8VC, se juntarão ao Conselho de Administração da HDVI, juntamente com os membros existentes Jacqueline LeSage, da Munich Re Ventures, Will Weatherford, e Reid Spitz e Chuck Wallace, da HDVI.

Leia mais aqui: High Definition Vehicle Insurance anuncia captação de recursos de US$ 40 milhões

Coalition

Captação de recursos: US$ 30 milhões

CEO: Joshua Motta

A Coalition, líder em seguros cibernéticos, anunciou um investimento de capital de US$ 30 milhões da Mitsui Sumitomo Insurance Co. (MSI), uma subsidiária do MS&AD Insurance Group, a maior seguradora não-vida do Japão e da região Ásia-Pacífico.

O investimento reforça a parceria estratégica entre as empresas, permitindo que a MSI expanda sua participação no mercado e consolidando ainda mais o modelo Active Insurance da Coalition como um padrão global de proteção contra riscos cibernéticos.

O acordo de financiamento se baseia em uma colaboração existente entre a Coalition e a MSI, que inclui um acordo de capacidade plurianual na Austrália e uma iniciativa conjunta para aprimorar as soluções de segurança cibernética para pequenas e médias empresas no Japão por meio da plataforma de gerenciamento de riscos cibernéticos da Coalition, a Coalition Control.

Leia mais aqui: Coalition anuncia investimento de US$ 30 milhões

CompScience

Captação de recursos: US$ 27,6 milhões

CEO: Josh Butler

A CompScience, fornecedora líder de soluções de prevenção de riscos orientadas por IA em seguros comerciais de P/C, garantiu US$ 27,6 milhões em uma rodada de financiamento da Série B liderada pela Sands Capital.

O investimento visa acelerar a inovação de produtos, expandir o alcance do mercado e dimensionar as operações para ajudar as organizações a evitar lesões graves e fatalidades (SIFs) no local de trabalho.

A rodada também contou com a participação da Four More Capital, da Working Capital e da Valor Equity Partners —apoiadores de grandes empresas de tecnologia disruptiva, como Tesla, Coalition, SpaceX e Anduril —, destacando a forte confiança dos investidores na abordagem transformadora da CompScience em relação à segurança no local de trabalho.

A CompScience permite que os trabalhadores evitem lesões evitáveis, ajuda os corretores a fortalecer os relacionamentos com os clientes e a credibilidade, e permite que as empresas transformem o gerenciamento de riscos em uma vantagem competitiva. Esse financiamento marca um novo capítulo na missão da CompScience de criar locais de trabalho mais seguros e eficientes em todo o mundo.

AZOS

Captação de recursos: US$ 30,5 milhões

CEO: Rafael Cló

A Azos, insurtech brasileira especializada em seguros de vida, obteve US$ 30,5 milhões em uma rodada de financiamento Série B liderada pela Lightrock.

Os investidores existentes, incluindo Kaszek, Prosus, Maya Capital e Propel, também participaram do investimento, reafirmando sua confiança na trajetória de crescimento da empresa.

Fundada em abril de 2021, a Azos utiliza a Inteligência Artificial (IA) para agilizar a venda de seguros de vida, aprimorar a avaliação de riscos e evitar fraudes. Com essa última rodada de financiamento, a empresa já levantou mais de R$ 100 milhões em investimentos totais.

O novo capital será usado para acelerar o crescimento, investir em novas tecnologias e inovações e expandir as operações em todo o Brasil, especialmente nas regiões Nordeste, Centro-Oeste e Norte. Embora a Azos atue em todo o país, mantém forte presença em 22 cidades de 20 estados, principalmente nas regiões Sul e Sudeste, e recentemente iniciou suas operações em Campo Grande (MS).

Leia mais aqui: Insurtech Azos capta US$ 30,5 milhões em rodada liderada pela Lightrock

Covu

Captação de recursos: US$ 22 milhões

CEO: Ali Safavi

A COVU, empresa de insurtech orientada por IA, aumentou seu financiamento da Série A para US$ 22 milhões, com o objetivo de dimensionar seus recursos de inteligência artificial e expandir sua presença no mercado.

A última rodada de financiamento foi liderada pela Benhamou Global Ventures, que também liderou o aumento inicial da Série A da COVU. A True Global Ventures entrou como um novo investidor nessa rodada. Isso se baseia na Série A anterior da COVU, de US$ 12,5 milhões, anunciada no ano passado.

Com o capital adicional, a COVU planeja aprimorar seus negócios de roll-up e mercado nativos de IA, fortalecer os recursos de automação e aprofundar as parcerias em todo o ecossistema de seguros. Inicialmente estruturada como “financiamento com base em marcos”, a rodada foi ampliada para US$ 10 milhões e, por fim, foi subscrita em excesso, elevando o financiamento total da empresa para US$ 32 milhões.

Leia mais aqui: COVU amplia o financiamento da Série A para US$ 22 milhões para promover soluções de seguros baseadas em IA

Comulate

Captação de recursos: US$ 20 milhões

CEO: Jordan Katz

A Comulate, uma startup especializada em automação contábil e inteligência de receita para corretores de seguros, arrecadou US$ 20 milhões em uma rodada de financiamento da Série B liderada pela BOND e Workday Ventures.

Como parte do investimento, a Comulate se juntará ao Programa de Parceiros da Workday, permitindo uma integração mais profunda com a plataforma da Workday para aprimorar as soluções para clientes compartilhados. O financiamento apoiará a expansão do produto e os esforços de dimensionamento à medida que a empresa continua a aumentar sua presença no setor de seguros.

Fundada em 2022, a Comulate ganhou força rapidamente, atraindo uma equipe de veteranos do setor da Brex, Asana, Plaid, Applied Intuition e Coalition. A base de clientes da empresa inclui IMA Financial, The Baldwin Group e Hilb Group, e ela relata ter alcançado milhões em receita recorrente anual (ARR) em menos de 18 meses.

Com esse último financiamento, a Comulate está posicionada para revolucionar ainda mais as operações financeiras dos corretores de seguros, simplificando os processos e melhorando a inteligência de receita em todo o setor.

Leia mais aqui: Comulate levanta US$ 20 milhões em rodada da Série B para expandir a automação contábil de seguros

UpCover

Captação de recursos: US$ 19 milhões

Cofundador: Skye Theodorou

A startup de seguros empresariais Upcover arrecadou US$ 19 milhões em financiamento para impulsionar sua expansão, incluindo US$ 11 milhões em investimento da Série A liderado pela RealVC, com participação da Antler Elevate, BetterLabs e Gandel Invest.

A empresa também garantiu US$ 8 milhões em financiamento de dívida da Marshall Investments.

Fundada em 2019, a Upcover é uma corretora digital que oferece soluções personalizadas de seguro empresarial para os 2,4 milhões de pequenas empresas e contratantes independentes da Austrália. A plataforma oferece uma experiência totalmente on-line, juntamente com soluções de seguro incorporadas para parceiros, permitindo a integração perfeita da cobertura.

Desde seu lançamento em 2021, a Upcover firmou parceria com mais de 20 seguradoras e subscritores globais e locais, ajudando mais de 60.000 pequenas e médias empresas, startups e empresas em expansão a acessar a cobertura de seguro.

A última rodada de financiamento significa que a avaliação da Upcover atingiu US$ 45 milhões, posicionando a empresa para um maior crescimento à medida que continua a aprimorar suas ofertas de seguro digital e expandir o alcance do mercado.

Leia mais aqui: Insurtech australiana Upcover levanta US$ 19 milhões em rodada da Série A

Delfina

Captação: US$ 17 milhões

CEO: Dr. Senan Ebrahim

A Delfina, uma empresa sediada em São Francisco que usa IA para melhorar a assistência médica materna, anunciou uma bem-sucedida rodada de financiamento da Série A de US$ 17 milhões.

A rodada de investimentos foi liderada pela US Venture Partners (USVP) e contou com a participação da ARTIS Ventures, Mayo Clinic, Tokio Marine Future Fund e investidores existentes, como Story Ventures, SemperVirens e Metrodora Ventures, entre outros.

A plataforma da Delfina se integra às equipes de atendimento pré-natal existentes para desenvolver planos de atendimento personalizados e orientados por dados. A empresa tem como objetivo enfrentar a crise da saúde materna nos EUA, onde as taxas de mortalidade são significativamente mais altas do que em outros países desenvolvidos, e as mulheres negras são afetadas de forma desproporcional. A tecnologia da Delfina prioriza o acesso equitativo a cuidados de qualidade e aborda os determinantes sociais da saúde que afetam os resultados maternos.

Napo

Captação de recursos: US$ 15,4 milhões

CEO: Jean-Philippe Doumeng

A Napo, startup de seguros para animais de estimação sediada no Reino Unido, arrecadou £12 milhões em uma rodada de financiamento da Série B, elevando seu financiamento total até o momento para aproximadamente £36 milhões.

A Napo, startup de seguros para animais de estimação sediada no Reino Unido, levantou £12 milhões em uma rodada de financiamento da Série B, elevando seu financiamento total até o momento para aproximadamente £36 milhões.

O investimento, liderado pela Mercia Ventures, contou com o apoio contínuo dos apoiadores existentes DN Capital, Companion Fund, MTech Capital, Helvetia Venture Fund e outros.

Fundada em 2021, a Napo ganhou força rapidamente no mercado de seguros para animais de estimação. No ano passado, a empresa registrou £30 milhões em prêmios e segurou 60.000 animais de estimação. Agora, a Napo está se aproximando de 100.000 animais de estimação cobertos, sinalizando um forte impulso no setor.

O novo financiamento permitirá que a Napo expanda ainda mais seu alcance de mercado, aprimore suas ofertas de seguro digital e continue inovando no espaço de seguro para animais de estimação. Com a crescente demanda por cobertura de saúde para animais de estimação, a startup está bem posicionada para fortalecer sua presença no Reino Unido e em outros países.

Leia mais aqui: Napo levanta 12 milhões de libras em financiamento da Série B para acelerar crescimento

XILO

Captação de recursos: US$ 7,2 milhões

CEO: Jon Corrin

A XIL=[-]O, sediada em San Diego, fornecedora de software de cotação para agências de seguros independentes, arrecadou com sucesso US$ 7,2 milhões em sua última rodada de financiamento da Série A.

O investimento eleva o financiamento total da XILO para US$ 13,2 milhões.

A rodada de financiamento contou com a participação da Altos Ventures, Cove Fund, Navigate Ventures LLC, New Stack Ventures e Splash Capital. O novo capital apoiará a missão da XILO de simplificar o processo de cotação para agências de seguros e aprimorar suas soluções digitais.

Fundada em 2017, a XILO oferece formulários de admissão digitais personalizáveis que se integram perfeitamente aos sistemas de gerenciamento de agências (AMS) e avaliadores. A plataforma automatiza a entrada de dados, permitindo que as agências de seguros melhorem a eficiência e aumentem as taxas de conversão.

Leia mais aqui: XILO obtém R$ 7,2 milhões em financiamento da Série A para melhorar as soluções de cotação de seguros

Adaptive

Captação de recursos: US$ 5 milhões

CEO: Mike Gulla

A Adaptive Insurance, startup de insurtech sediada no Texas, arrecadou US$ 5 milhões em uma rodada de financiamento inicial liderada pela Congruent Ventures, com a participação da Montauk Climate, Generation Space e outros investidores privados.

O financiamento apoiará a expansão nacional do principal produto de seguro paramétrico da empresa, o GridProtect, e o desenvolvimento de ofertas adicionais destinadas a mitigar os riscos relacionados ao clima e ao tempo.

Fundada em 2024, a Adaptive Insurance oferece cobertura de curto prazo para falta de energia, projetada para oferecer alívio financeiro imediato às empresas afetadas por breves interrupções. Ao contrário dos modelos tradicionais de seguro, que geralmente envolvem longos processos de sinistros, a abordagem paramétrica da Adaptive utiliza IA e dados climáticos em tempo real para permitir pagamentos rápidos. A empresa planeja lançar produtos adicionais até o final do ano para enfrentar ainda mais os desafios ambientais em evolução.

Leia mais aqui: Adaptive Insurance obtém US$ 5 milhões em financiamento seed para expandir oferta de seguro paramétrico

Outmarket AI

Captação de recursos: US$ 4,7 milhões

CEO: Vishal Sankhla

A Outmarket AI, uma plataforma de inteligência de seguros comerciais, arrecadou US$ 4,7 milhões em financiamento inicial, marcando um marco significativo em seu crescimento e desenvolvimento.

A rodada de financiamento foi liderada pela Fika Ventures, com investimentos adicionais da TTV e do Dash Fund.

A empresa planeja aproveitar o capital para expandir sua força de trabalho, acelerar os aprimoramentos da plataforma e fortalecer as parcerias com corretores e operadoras. A Outmarket AI utiliza processamento de linguagem natural, aprendizado de máquina (ML) e “gráficos de conhecimento específicos de seguros” para fornecer insights e automação orientados por IA para o setor de seguros.

Fundada por Vishal Sankhla e Anshu Jain, a Outmarket AI foi projetada para servir como uma camada de conectividade para atacadistas, agências de varejo e operadoras. A plataforma permite que os usuários integrem perfeitamente dados estruturados e não estruturados, fornecendo insights em tempo real sobre tendências de mercado, prêmios e lucratividade do cliente. Ao incorporar recomendações baseadas em IA, ela simplifica a análise de dados, automatiza a geração de relatórios e identifica oportunidades de vendas cruzadas.

Muffintech

Captação de recursos: US$ 3,8 milhões

CEO: Simon Moser

A Muffintech, uma startup de insurtech sediada em Berlim, anunciou uma rodada de financiamento de € 3,5 milhões (US$ 3,8 milhões) para desenvolver ainda mais suas soluções baseadas em IA para seguradoras e corretores.

O investimento foi liderado pela ff Venture Capital e pela Techstars, com a participação de vários investidores anjos com experiência no setor de seguros, incluindo o ex-CEO da Ergo, Torsten Oletzky, o ex-membro do conselho da Gothaer, Oliver Brüß, entre outros. Um adicional de 800.000 euros foi obtido por meio do programa IBB Pro FIT do Investitionsbank Berlin.

Fundada em 2021, a Muffintech desenvolveu um modelo especializado de linguagem grande (LLM) adaptado para o setor de seguros. A plataforma de IA automatiza tarefas como responder a consultas de clientes, recuperar detalhes de apólices, lidar com objeções e fornecer argumentos de benefícios, com o objetivo de aumentar a produtividade de empresas e corretores de seguros.

Leia mais aqui: Startup alemã Muffintech levanta 3,5 milhões de euros

InsureVision

Captação de recursos: US$ 2,7 milhões

CEO: Mark Miller

A InsureVision, uma empresa especializada em avaliação de risco de condução contextual com base em IA, anunciou uma rodada de financiamento inicial de US$ 2,7 milhões.

O investimento foi liderado pela Rethink Ventures, Twin Path Ventures e State Farm Ventures, o braço de investimento em tecnologia da State Farm, a maior seguradora de veículos do mundo.

A InsureVision usará o financiamento para acelerar o desenvolvimento e a implantação de sua tecnologia “enviromática”, que visa transformar a segurança nas estradas e a avaliação de riscos de seguros.

A tecnologia da empresa analisa imagens de câmeras padrão voltadas para a frente para fornecer uma avaliação de risco contextual abrangente, abordando as limitações da telemática tradicional e das câmeras de painel com IA de primeira geração. A plataforma da InsureVision compreende todo o ambiente de direção e as intenções de outros usuários da estrada, oferecendo uma avaliação de risco mais precisa e diferenciada.

Vigil

Arrecadado: US$ 1,3 milhão

CEO: Mason Entingh

A Vigil, uma plataforma de dados para o setor de anuidades, arrecadou US$ 1,3 milhão em financiamento pré-semente para expandir suas soluções de automação orientadas por API para operadoras de seguros.

A rodada de financiamento foi liderada pela M25, com a participação da Nationwide Ventures, Rex Salisbury, Clocktower Ventures e Meridian Ventures.

Fundada em 2023, a Vigil oferece uma solução digital de marca branca que ajuda as operadoras a automatizar o processamento pós-emissão em escala. A plataforma simplifica a coleta de dados, permitindo que as empresas orientem os clientes durante o processo, oferecendo uploads de documentos e assinaturas eletrônicas para uma experiência perfeita.

Liderada pelos cofundadores Mason Entingh e Reis Renneker, a Vigil tem como objetivo simplificar as operações dos provedores de anuidades, melhorando a eficiência e a experiência do cliente em um setor historicamente sobrecarregado por processos manuais. O novo financiamento apoiará o desenvolvimento de produtos e a expansão do mercado, posicionando a Vigil como um participante importante na transformação digital dos serviços de anuidade.

Leia mais: Insurtech Vigil levanta US$ 1,3 milhão em financiamento pré-seed para modernizar o setor de anuidades