À medida que a inteligência artificial é integrada a todos os aspectos do setor de seguros, o espaço do seguro de vida é uma área em que ela está mudando o processo de subscrição.

Em entrevista à Digital Insurance, vários especialistas do setor contam como a IA está sendo usada para melhorar o processo de seguro de vida para os clientes.

IA na subscrição

“A IA está remodelando a subscrição de maneiras práticas e significativas”, compartilhou Banwari Agarwal, CEO de serviços bancários, financeiros e de seguros da Sutherland, em um comunicado. “Ela está aprimorando as experiências dos clientes e dos agentes por meio de aplicativos simplificados, ofertas de produtos personalizadas e a capacidade de interagir com as operadoras quando, onde e como eles preferirem. Ela também permite que as seguradoras se diferenciem no mercado, acelerando processos e melhorando a avaliação de riscos por meio de modelos preditivos, fontes de dados não tradicionais e detecção aprimorada de fraudes.”

Agarwal constata que algumas grandes seguradoras estão usando IA para acelerar a subscrição, pois os modelos podem analisar grandes quantidades de informações, como históricos de prescrições, sinistros e registros de saúde, em um esforço para determinar quais indivíduos podem não precisar de um exame antes de receber cobertura. “A emissão no mesmo dia para todos ainda não é uma realidade, apenas candidatos de baixo risco se qualificam para decisões quase instantâneas, enquanto casos complexos ainda levam semanas. Até 2026, ferramentas de IA, como extração automatizada de documentos e triagem mais inteligente, acelerarão ainda mais as aprovações”, disse ele.

Adnan Haque, vice-presidente de análise integrada da Munich Re Life U.S., concorda que a IA está tendo um impacto no processo de subscrição das seguradoras de vida e disse em uma declaração: “A IA está mudando a subscrição de seguros de vida, permitindo que as seguradoras processem e interpretem grandes quantidades de dados não estruturados com mais eficiência. Um caso de uso convincente envolve o manuseio de registros médicos, que geralmente são longos, complexos e variam muito em formato.

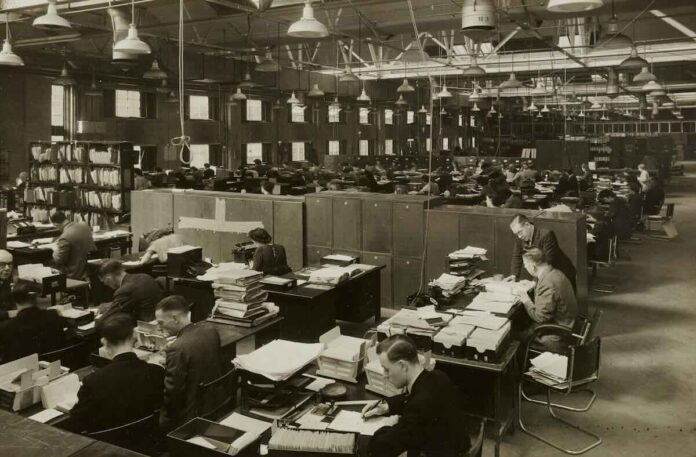

Tradicionalmente, os subscritores examinavam manualmente esses documentos para extrair informações relevantes sobre saúde, um processo trabalhoso e demorado. Com a IA, as seguradoras agora podem automatizar a estruturação e a síntese desses registros. A tecnologia pode identificar condições médicas, tratamentos e fatores de risco importantes e apresentá-los em um formato conciso e padronizado para análise do subscritor. Isso não apenas acelera a tomada de decisão, mas também melhora a consistência e reduz a probabilidade de perder informações críticas.”

Aplicando IA a diferentes apólices

A integração da IA se estende a uma variedade de apólices de seguro de vida, incluindo seguro temporário e permanente. Agarwal explica que os termos dessas apólices diferem e constata que o seguro de vida temporário depende de modelos de risco de IA. “Produtos de vida permanente mais complexos usam IA para apoiar a subscrição, digitalizando e analisando dados não estruturados de fontes como registros eletrônicos de saúde (EHRs) e declarações médicas, extraindo e organizando informações críticas para os subscritores. A IA também auxilia na triagem de candidatos, determinando quem se qualifica para caminhos acelerados e quem requer subscrição médica completa. Apólices maiores ainda exigem revisão tradicional.”

Olhando para o futuro, ele diz que eles esperam ver uma adoção mais ampla da IA no espaço de vida permanente, bem como plataformas mais unificadas que possam oferecer suporte a produtos temporários e permanentes. “A natureza das ofertas também está evoluindo”, acrescenta. “Por exemplo, combinações direcionadas, como produtos de vida universal indexados com cláusulas adicionais de cuidados de longo prazo, e canais de distribuição alternativos, como seguro de vida incorporado em benefícios de bem-estar. Na Sutherland, estamos aproveitando a IA para reduzir o ciclo de vida do desenvolvimento de produtos em 50 a 70% e fazer a transição das operadoras para um modelo operacional ágil e voltado para a IA, que se adapta de forma eficaz ao crescimento dos negócios.”

Protegendo os dados dos clientes

A integração da IA pode expor informações à tecnologia de forma não intencional e destaca a importância de proteger os dados dos clientes, mas processos adequados podem ajudar a minimizar o risco.

Brian Carey, vice-presidente de engenharia de soluções de seguros da Equisoft, explicou em uma declaração: “Em geral, existe um equívoco comum de que a implementação da IA enfraquece automaticamente a segurança e a privacidade de uma organização, ou que ela está coletando seus dados para retreinar outros modelos. Mas isso simplesmente não é verdade — tudo se resume a manter uma cadeia de custódia clara para os dados. A linhagem deve ser rastreável da origem ao destino e, em seguida, verificada. Cada dado inserido precisa passar por esse processo antes de poder ser usado.”

Ele afirma que alguns aspectos da proteção de informações podem ser tratados por meio de cláusulas contratuais em acordos. “Se você estiver lidando com qualquer informação de identificação pessoal (PII) ou dados regulamentados pela HIPAA, os termos contratuais corretos estabelecerão as salvaguardas de privacidade necessárias, garantindo controles de acesso e s

Brian Carey, vice-presidente de engenharia de soluções de seguros da Equisoft, explicou em um comunicado: “Em geral, existe um equívoco comum de que a implementação da IA enfraquece automaticamente a segurança e a privacidade de uma organização, ou que ela coleta seus dados para retreinar outros modelos. Mas isso simplesmente não é verdade — tudo se resume a manter uma cadeia de custódia clara para os dados. A linhagem deve ser rastreável da origem ao destino e, em seguida, verificada. Cada dado inserido precisa passar por esse processo antes de poder ser usado.”

Ele afirma que alguns aspectos da proteção de informações podem ser tratados por meio de cláusulas contratuais nos acordos. “Se você estiver lidando com qualquer informação de identificação pessoal (PII) ou dados regulamentados pela HIPAA, os termos contratuais corretos estabelecerão as salvaguardas de privacidade necessárias, garantindo controles de acesso e segurança, como você faria com qualquer outro tipo de dado confidencial.”

Shantanu Baruah, presidente e diretor global de saúde, ciências da vida e seguros da Hexaware, concorda que o processo deve ser proativo na proteção dos dados dos clientes. “A subscrição envolve dados pessoais e de saúde altamente confidenciais, portanto, as operadoras devem adotar uma abordagem tripla para fornecer proteção em várias camadas”, afirmou ele em comunicado. “Primeiro, medidas robustas de segurança cibernética são essenciais — usando criptografia, proteções para o uso de IA, autenticação multifatorial, testes de penetração e auditorias de segurança regulares para garantir a resiliência. Segundo, as operadoras devem cumprir estruturas regulatórias rígidas dos governos, incluindo a HIPAA nos EUA, o GDPR globalmente e leis específicas de cada estado, como a CCPA na Califórnia. Por último, a privacidade desde a concepção precisa ser incorporada desde o início, não como uma reflexão tardia. Isso significa aplicar políticas claras, garantir uma IA explicável e estabelecer a rastreabilidade de como as informações são obtidas e utilizadas.”

Como a IA tem a capacidade de pesquisar tantos registros como parte do processo de subscrição, pode haver algumas preocupações de que condições pré-existentes possam afetar a cobertura, mas os especialistas afirmam que a IA, na verdade, facilita a emissão de apólices.

“No geral, está facilitando”, conclui Agarwal. “A IA ajuda os subscritores a diferenciar condições bem controladas, como diabetes controlada, de perfis de risco mais alto, garantindo que os candidatos não sejam indevidamente recusados. Condições graves ou instáveis ainda exigem subscrição completa, mas já estamos vendo uma elegibilidade mais ampla graças a modelos de risco mais matizados. Até 2026, a IA refinará ainda mais os preços de risco prejudicado, permitindo produtos projetados especificamente para candidatos que antes tinham dificuldade em obter cobertura.”

As informações adicionais também permitem que as seguradoras lidem com situações únicas para os clientes.

“Por exemplo, a Sutherland ajudou uma seguradora de viagens a criar uma oferta personalizada que lançou várias variações de seu produto principal para oferecer suporte a várias condições pré-existentes a preços acessíveis, indo além da abordagem padrão única para todos”, acrescenta Argarwal. “Nosso mecanismo de IA analisou interações de vendas em todos os canais, dados internos de risco e preços e fontes terceirizadas para fornecer recomendações de produtos. Como resultado, mais pessoas que antes tinham cobertura negada agora estão sendo seguradas.”

O impacto das mudanças na saúde após a contratação

Outra preocupação para alguns segurados envolve mudanças em sua saúde após a contratação da apólice, mas essas situações destacam a importância de ter esse tipo de cobertura. “Circunstâncias como essa são uma grande parte do motivo pelo qual o seguro de vida é tão valioso”, explica Haque. “Depois que a apólice é emitida, se uma pessoa adoecer ou sua saúde mudar, ela continuará coberta.”

Baruah concorda, mas também alerta que qualquer tentativa de ocultar um problema de saúde pode afetar a cobertura. Ele afirma que, uma vez que a apólice de seguro de vida é emitida e vinculada, quaisquer mudanças na saúde não afetarão os termos da cobertura ou o preço. No entanto, ele explica que a maioria das apólices tem um período de contestabilidade de dois anos, que começa no dia em que a apólice é emitida.

“Se o cliente falecer durante esse período, a seguradora pode investigar o histórico médico fornecido na solicitação. Se a seguradora encontrar evidências de deturpação material ou fraude (como a ocultação de uma condição de saúde grave que existia antes da apólice ser vinculada), o pedido de indenização pode ser contestado ou a apólice pode ser anulada, resultando na recusa do pedido.”

O impacto da IA no seguro de vida tem o potencial de ser de longo alcance. “Pelo que tenho visto, a IA está mudando a forma como as seguradoras interagem com os clientes, lidam com sinistros e gerenciam suas operações”, diz Baruah. “Ela está ajudando as seguradoras a se adaptarem a um ambiente digital, onde um atendimento mais personalizado e uma integração perfeita estão se tornando essenciais para construir relacionamentos duradouros com os segurados. Ela também está transformando a experiência de sinistros, simplificando processos que antes eram manuais e demorados, simplificando formulários, antecipando perguntas e identificando fr

O impacto da IA no seguro de vida tem o potencial de ser de longo alcance. “Pelo que tenho observado, a IA está mudando a forma como as seguradoras interagem com os clientes, lidam com sinistros e gerenciam suas operações”, afirma Baruah. “Ela está ajudando as seguradoras a se adaptarem a um ambiente que prioriza o digital, onde um atendimento mais personalizado e uma integração perfeita estão se tornando essenciais para construir relacionamentos duradouros com os segurados. Ela também está transformando a experiência de sinistros, simplificando processos que antes eram manuais e demorados, simplificando formulários, antecipando perguntas e identificando fraudes com maior precisão. Além disso, está fortalecendo as operações internas das seguradoras, melhorando a produtividade dos agentes e tornando os fluxos de trabalho mais eficientes.”

Carey vê a IA sendo aproveitada para soluções internas, especialmente quando se trata de fatores como bases de conhecimento, transferência de conhecimento e gestão do conhecimento. Essas ferramentas, em essência, diz ele, estão disponibilizando dados e informações em todas as organizações.

“Olhando para os próximos um ou dois anos, espero que o setor de seguros de vida adote a IA e esses sistemas de forma mais ampla. Embora haja preocupações com a segurança dessa tecnologia, esses temores não refletem a realidade de como esses sistemas operam. As capacidades intrínsecas da IA têm o potencial de transformar o setor.”